详解杭州银行1Q25主要经营情况:存贷增速较高,资产质量稳健【中泰银行·戴志锋/邓美君/乔丹】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

报告摘要

主要经营情况综述:1、1Q25杭州银行营收同比增长2.2%,增速较上年末下降了7.4个百分点,一季度集中重定价之后净利息收入增速预计放缓,债市波动预计也使得非息收入增速下降,在这样的背景下公司营收仍能保持正增殊为不易;公司资产质量保持优秀水平,归母净利润同比增长17.3%,较上年末微降0.8个百分点,总体仍保持较高增速。2、杭州银行一季度存贷继续保持较高增速。1)杭州银行一季度贷款规模增长577亿元,贷款余额同比增长14.3%,较上年末下降了1.9个百分点,贷款增长依旧不弱。贷款占比总资产环比上升0.4个百分点至44.8%。2)一季度存款单季增长762.2亿元,同比多增78.1亿,同比增速为21.1%,较上年末下降了0.6个百分点,总体仍然维持较高的增速。3、不良率与拨备保持优秀水平。1)不良维度——不良率保持低位稳定。1Q25年杭州银行不良贷款率0.76%,较上年末持平,保持在较低水平;2)拨备维度——体保持较高水平。一季度拨备覆盖率环比下降11.4个百分点至530.07%;拨贷比环比下降9bp至为4.03%,整体仍然保持较高水平。

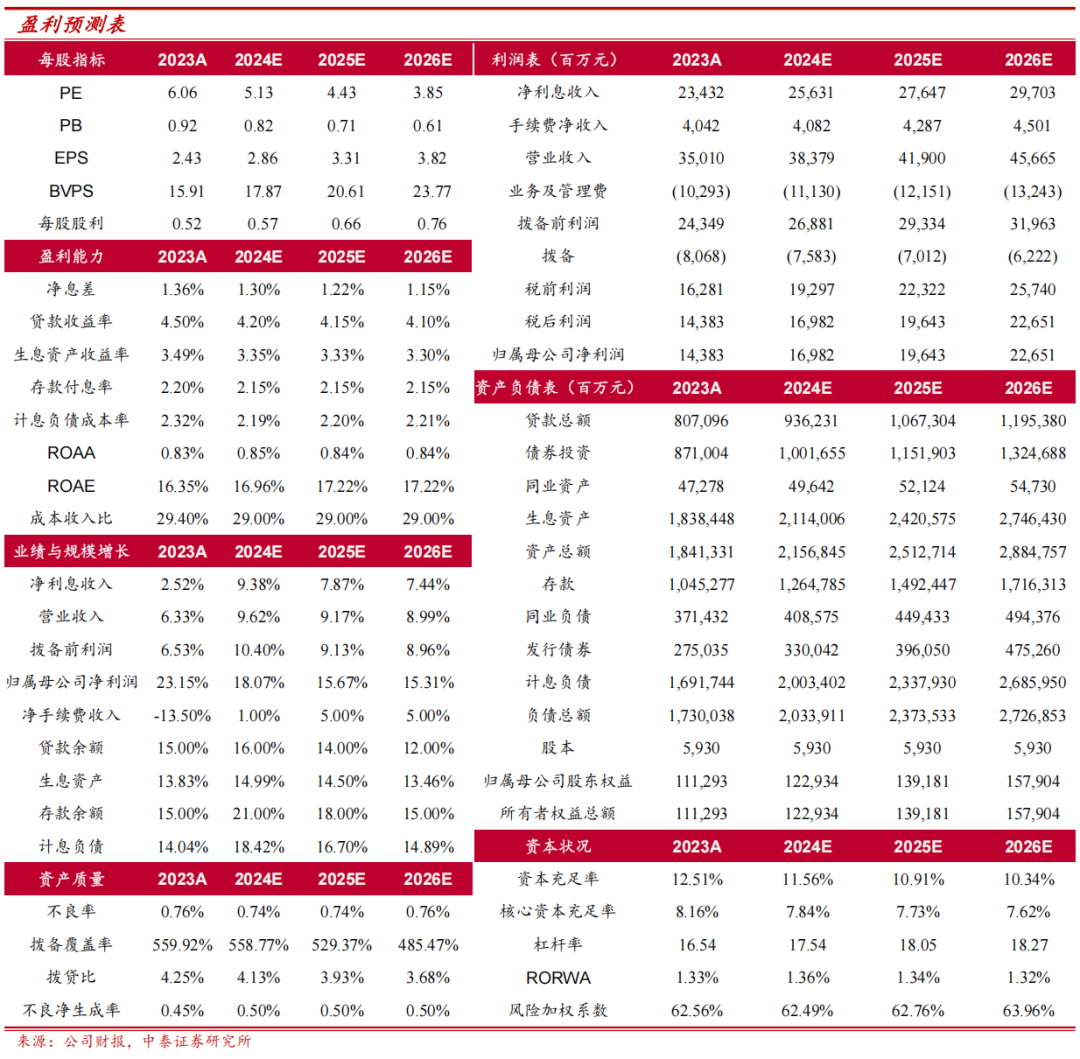

投资建议:公司2024E、2025E、2026E PB 0.82X/0.71X/0.61X;PE 5.13X/4.43X/3.85X,公司经营稳健,资产质量优异,安全边际高。区域优势显著,公司以杭州为大本营,全面渗透浙江省,六大分行战略性布局长三角、珠三角、环渤海湾等发达经济圈,进一步打开了公司的发展空间。大零售金融业务也有成长土壤,包括资产端的消费信贷增长和资金端的财富管理业务发力。维持 “增持”评级,建议积极关注。

风险提示:经济下滑超预期、公司经营不及预期、研报信息更新不及时。

正文分析

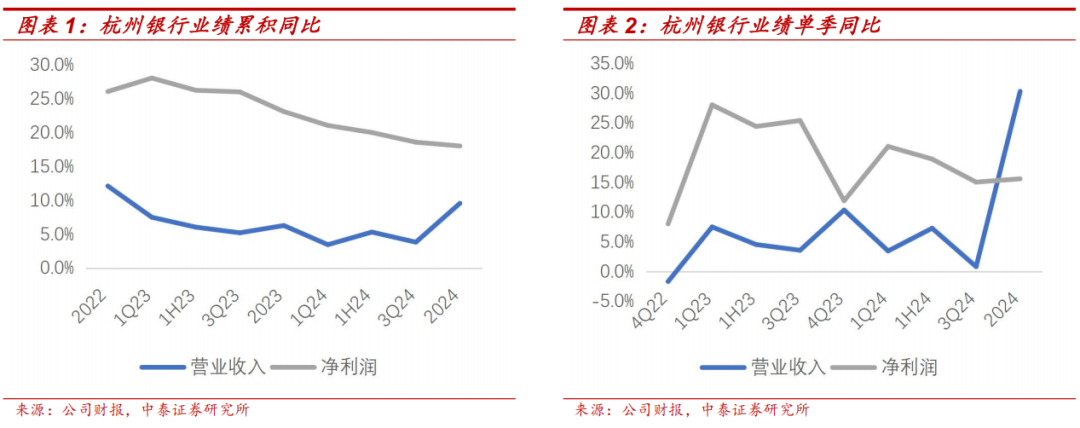

业绩情况:1Q25杭州银行营收同比增长2.2%,增速较上年末下降了7.4个百分点,一季度集中重定价之后净利息收入增速预计放缓,债市波动预计也使得非息收入增速下降,在这样的背景下公司营收仍能保持正增殊为不易;公司资产质量保持优秀水平,归母净利润同比增长17.3%,较上年末微降0.8个百分点,总体仍保持较高增速。1Q24/1H24/3Q24/2024/1Q25营收同比增速分别为3.5%/5.4%/3.9%/9.6%/2.2%;归母净利润分别同比变动21.1%/20.1%/18.6%/18.1%/17.3%。

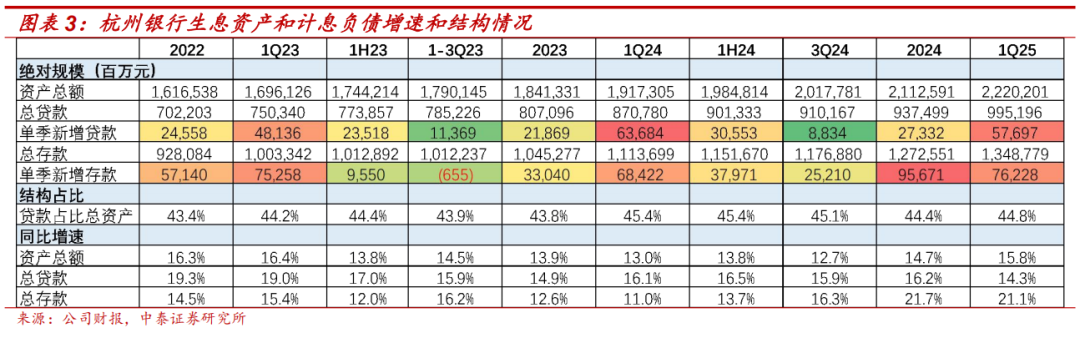

资产负债情况:杭州银行一季度存贷继续保持较高增速。1、杭州银行一季度贷款规模增长577亿元,贷款余额同比增长14.3%,较上年末下降了1.9个百分点,贷款增长依旧不弱。贷款占比总资产环比上升0.4个百分点至44.8%。2、一季度存款单季增长762.2亿元,同比多增78.1亿,同比增速为21.1%,较上年末下降了0.6个百分点,总体仍然维持较高的增速。

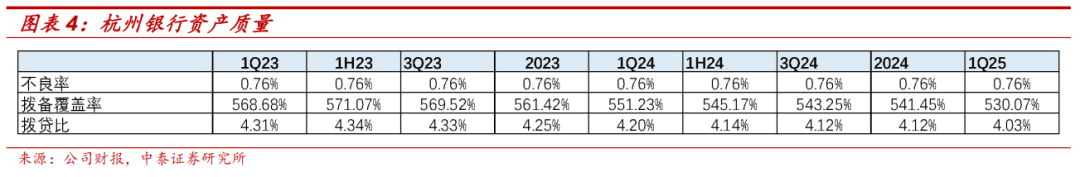

资产质量情况:不良率与拨备保持优秀水平。1、不良维度——不良率保持低位稳定。1Q25杭州银行不良贷款率0.76%,较上年末持平,保持在较低水平;2、拨备维度——整体保持较高水平。一季度拨备覆盖率环比下降11.4个百分点至530.07%;拨贷比环比下降9bp至为4.03%,整体仍然保持较高水平。

投资建议:公司2024E、2025E、2026E PB 0.82X/0.71X/0.61X;PE 5.13X/4.43X/3.85X,公司经营稳健,资产质量优异,安全边际高。区域优势显著,公司以杭州为大本营,全面渗透浙江省,六大分行战略性布局长三角、珠三角、环渤海湾等发达经济圈,进一步打开了公司的发展空间。大零售金融业务也有成长土壤,包括资产端的消费信贷增长和资金端的财富管理业务发力。维持 “增持”评级,建议积极关注。

风险提示:经济下滑超预期、公司经营不及预期、研报信息更新不及时。

证券研究报告:详解杭州银行1Q25主要经营情况:存贷增速较高,资产质量稳健

对外发布时间:2025年4月3日

报告发布机构:中泰证券研究所

参与人员信息:

戴志锋 | SAC编号:S0740517030004 | 邮箱:daizf@zts.com.cn

邓美君 | SAC编号:S0740519050002 | 邮箱:dengmj@zts.com.cn

乔丹 | 邮箱:qiaodan@zts.com.cn

中泰银行团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,国家金融与发展实验室特约研究员,获2020年新财富银行业最佳分析师第三名、2018-2019年新财富银行业最佳分析师第二名、2019-2020年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等,连续五年入围新财富银行业最佳分析师。中泰证券研究所所长。

邓美君(执业证书编号:S0740519050002) 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

马志豪(执业证书编号:S0740523110002) 银行业分析师,南开大学金融学本科、南开大学金融学硕士,曾就职于东北证券,2023年加入中泰证券。

杨超伦(执业证书编号:S0740524090004) 银行业分析师,加州大学圣地亚哥分校金融硕士,曾就职于某商业银行总行,2022年加入中泰证券。

乔丹 CPA 银行业研究助理,上海财经大学本科,伦敦大学学院硕士,2023年加入中泰证券。

谢谢阅读

欢迎关注我们

传统借贷VS新型金融

]article_adlist-->微信公众号免责声明: ]article_adlist-->本订阅号为中泰证券银行团队设立的。本订阅号不是中泰证券银行团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。 ]article_adlist-->本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。 ]article_adlist-->中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。 ]article_adlist-->在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。 ]article_adlist-->本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。 ]article_adlist-->中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。 ]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP